Analyse

Gastbeitrag von Jürgen Dumschat, AECON Fondsmarketing GmbH

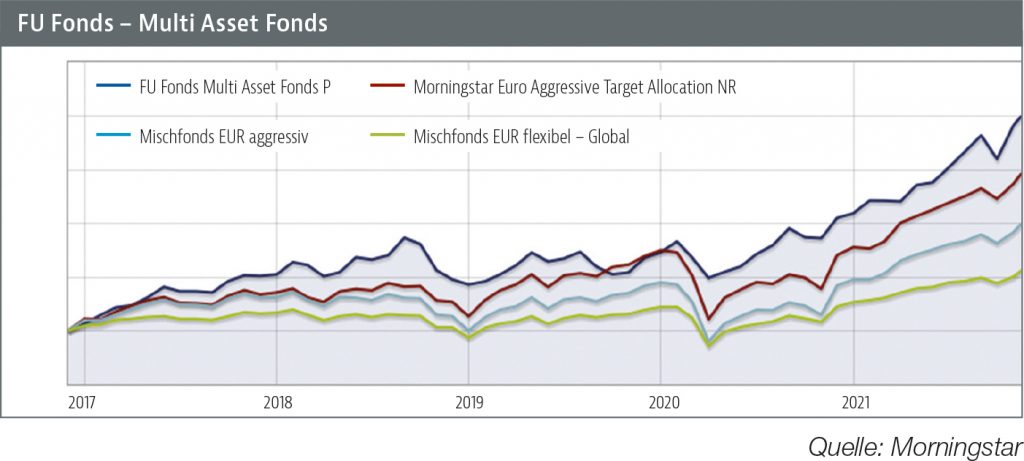

Fast auf den Tag genau vor fünf Jahren wurde der Fonds der Heemann Vermögensverwaltung an dieser Stelle vorgestellt. „Prädikat: Empfehlenswert!“ lautete damals das Fazit. Heute gilt es, zu überprüfen, inwieweit der flexible Mischfonds den Erwartungen der Anleger, die dieser Empfehlung folgten, gerecht werden konnte. Immerhin hat sich das Volumen des Fonds seitdem mehr als versechsfacht – für die Anleger hat sich das Investment auf jeden Fall gelohnt. Schließlich beläuft sich die durchschnittliche Wertentwicklung über die letzten fünf Jahre (Stand: Mitte November) auf nahezu 13% p.a. Damit übertrifft der FU-Fonds die Wertentwicklung der Fünfjahresperiode zuvor deutlich, obwohl sich der Anteilspreis von Mitte 2018 bis Mitte 2020 per Saldo zwei Jahre lang seitwärts entwickelte. Allerdings war der nur 16%ige Einbruch im Zuge des Corona-Crashs bereits Anfang September 2020 kompensiert. Seit dem Tiefpunkt des Crashs hat der Fonds um mehr als 50% zugelegt und damit sogar so manchen Aktienfonds in den Schatten gestellt, obwohl er die Aktienquote auf bis zu 60% absenken kann.

Investmentprozess

Die Grundlage für diesen Erfolg ist ein konsequenter Managementprozess, bei dem Titelselektion auf Basis hauseigener Analysen und eine Gesamtmarktanalyse mit aktivem Risikomanagement kombiniert werden. Diversifikation nach Assetklassen, Geografie, Branchen und Anlagestilen zur Vermeidung von Klumpenrisiken sowie eine disziplinierte Verlustbegrenzung durch temporäre Absicherungen auf Portfolioebene sind die Eckpfeiler des Erfolgs. Damit ist der FU-Fonds eher als flexibler Mischfonds einzustufen, auch wenn Morningstar und andere ihn als aggressiv oder dynamisch einstufen. Das aktuell knapp 160 Mio. EUR hohe Volumen ermöglicht eine Flexibilität, die milliardenschweren Mischfondsbestsellern vielfach verloren gegangen ist. In der Dimension von Leistung (Performance) zu Risiko (Maximum Drawdown) liegt der Fonds ganz weit vorne, und in puncto Diversifikation im Anlegerportfolio hat er ebenfalls etwas zu bieten: In den letzten fünf Jahren hat er nämlich in jedem dritten Verlustmonat des DAX ein positives Monatsergebnis abliefern können. Das dämpft die Schwankungen, die gerade in offensiveren Anlegerdepots die Nerven der Anleger strapazieren. Länger als zwei Jahre mussten sie nie auf ein neues Allzeithoch warten.

Fazit

Das Fazit bleibt uneingeschränkt identisch: ein empfehlenswerter Fonds, der sich sowohl für ausgewogene als auch für offensivere Anleger als Basisinvestment empfiehlt. Es wird nicht mehr lange dauern, bis wir den Fonds auf den Bestsellerlisten wiederfinden.

Jürgen Dumschat (Jahrgang 1955) ist gelernter Bankkaufmann und Marketing-Fachwirt. Seit 1988 ist die Investmentbranche sein Betätigungsfeld, und von Anfang an hat er sich auf vermögensverwaltende Fonds spezialisiert. Mit seinem Pool, der AECON Fondsmarketing GmbH, betreut er Finanzdienstleister auf hohem Niveau. Als Sprecher des Interessenverbunds vermögensverwaltender Investment-Fonds (IVIF) und Organisator der alljährlichen Hidden Champions Tour hat er sich als Protagonist des Segments „vermögensverwaltende Fonds“ bundesweit einen Namen gemacht. In seinem Bestreben, Fonds aus Kundensicht zu beurteilen, entwickelte er die „Torment Ratio“, die ermittelt, ob das Schmerzensgeld (Performance) in Relation zu den Leiden des Anlegers („Maximum Drawdown“ und „Maximum Underwater-period“) ausreichend dimensioniert ist.