Interview

Smart Investor im Gespräch mit Gunter Burgbacher, Greiff capital management AG und VVO HABERGER AG, über den Aktienfonds für Beteiligungsunternehmen, der inzwischen drei Jahre auf dem Markt ist.

Smart Investor: Herr Burgbacher, Sie investieren in Ihrem Fonds in börsennotierte Beteiligungsunternehmen. Wie kamen Sie auf die Idee für einen solchen neuartigen Fonds?

Burgbacher: Das Thema begleitet mich schon lange. Seit 1993 bin ich an der Börse aktiv. Mein erfolgreichstes privates Investment bis heute war eine Beteiligungsgesellschaft, und seit über 20 Jahren habe ich privat immer in diesem Segment investiert, u.a. auch in Berkshire Hathaway, das Beteiligungsunternehmen der Börsenlegende Warren Buffett, die ich seit Jahrzehnten verfolge. 2017 habe ich dann zum ersten Mal dieses Segment als Anlageklasse isoliert betrachtet und das Rendite-Risiko-Profil hat mich sofort überzeugt. Bei der Suche nach einem bestehenden Fondsprodukt musste ich – wie Sie bereits sagten – aber feststellen, dass es einen Fonds, der in die Warren Buffetts bzw. Berkshire Hathaways dieser Welt investiert, schlicht und ergreifend nicht gab. So entschied ich mich, selbst einen Aktienfonds für börsennotierte Beteiligungsunternehmen aufzulegen.

Smart Investor: Ich kann mich noch gut an unser erstes Treffen erinnern, bei dem Sie uns eine Kooperation vorschlugen …

Burgbacher: Ja, die ersten Kontakte zur Realisierung des Fondsprojekts hatte ich 2017 mit Andreas Haberger, dem CEO der Haberger Unternehmensgruppe, Volker Schilling von der Greiff capital management AG, und tatsächlich auch mit Ihnen, Herr Flierl, da der Smart Investor schon viele Jahre fokussiert über Beteiligungsgesellschaften berichtet. Für deutsche Unternehmen greife ich u.a. auch auf das Research aus Ihrem Hause zurück. Seit 2019 kooperieren wir, und so veröffentlicht Smart Investor quartalsweise Gastbeiträge von mir zu diversen Beteiligungsunternehmen weltweit. Mit zwei Jahren Vorarbeit wurde der Aktienfonds für Beteiligungsunternehmen schließlich zum 2.1.2019 aufgelegt und seit 21.1.2019 sind wir voll investiert.

Smart Investor: Können Sie die Philosophie des Fonds kurz umreißen?

Burgbacher: Die Fondsphilosophie kann man mit einem Satz beschreiben: „In die Warren Buffetts der Welt investieren.“ Warren Buffett ist der legendäre Maßstab für börsennotierte Beteiligungsunternehmen und der 91-jährige, lebende Beweis dafür, dass Beteiligungsunternehmen eine interessante Anlageklasse sind. Übrigens: Im März 2022 stieg die A-Aktie von Berkshire über 500.000 USD. Wer also vor 40 Jahren 1.000 USD in die Aktie investiert hätte, besäße heute über 1 Mio. USD, wenn er die Anteile so lange gehalten hätte! Börsennotierte Beteiligungsunternehmen finden sich überall auf der Welt, deren CEOs bzw. Unternehmenslenker sind oft (noch) nicht so bekannt und auch nicht alle sind derart erfolgreich wie Warren Buffett – allerdings sind manche sogar noch erfolgreicher!

Smart Investor: Was sind die wichtigsten Merkmale börsennotierter Beteiligungsunternehmen?

Burgbacher: Im Aktienfonds für Beteiligungsunternehmen (AFB) bündeln wir 25 bis 40 Titel dieser Art von Unternehmen. Diese verfolgen teils recht unterschiedliche Investitions- und Diversifizierungsstrategien, um vor allem Wettbewerbsvorteile zu erzielen und nachhaltige Vermögenswerte zu schaffen. Im Wesentlichen gibt es drei Arten: Beteiligungsgesellschaften, (Beteiligungs-)Holdings und Mischkonzerne. Deren Geschäftsmodelle bestehen jeweils hauptsächlich darin, Beteiligungen an anderen eigenständigen Unternehmen zu erwerben oder Unternehmen zu kaufen. Diese können langfristig gehalten und entwickelt oder nach einiger Zeit wieder veräußert werden. Zugleich erwirtschaften die meisten Beteiligungsunternehmen häufig durch ihr Kerngeschäft hohe operative Cashflows, halten ausreichend Cash für antizyklische Investments und bergen Spin-off-Potenziale. Dabei bieten spezialisierte Beteiligungsunternehmen Investoren zusätzlich einen Zugang zu speziellen Themen, Branchen und Märkten.

Smart Investor: Manche sprechen hier sogar von Unternehmensökosystemen …

Burgbacher: Exakt! Dazu vielleicht zwei Gedanken: Das Ganze ist mehr als die Summe seiner Teile und hat neue Qualitäten, die ein einzelner Teil nicht allein abbilden kann. Unternehmensökosysteme können Synergien und gegenseitige Evolution zwischen den beteiligten Unternehmen fördern und Wachstum beschleunigen. Weitere Treiber und Gründe dafür sind z.B. der Digitalisierungsdruck, die notwendige Sicherung der Lieferketten, Reduzierung von Abhängigkeiten und die Transition in eine nachhaltige und klimaverträgliche Zukunft der Unternehmen.

Smart Investor: Wie ist es bislang gelaufen?

Burgbacher: Wir haben den Aktienfonds für Beteiligungsunternehmen im Markt etabliert, trotz der Turbulenzen um COVID-19, die Inflation und den Ukrainekrieg! Nach Wertsteigerungen von 13,5% im ersten Jahr, was ein Rumpfgeschäftsjahr war, und 14,5% im zweiten erzielte der AFB in seinem dritten Jahr, nämlich 2021, ein Plus von fast 32%. Wer von Anfang an im AFB investiert war, erreichte damit eine durchschnittliche jährliche Rendite von 19,7% bis Ende 2021.

Smart Investor: Wirklich sehr beachtlich! Aber das ist die Vergangenheit – aktuell ist das Umfeld natürlich weitaus herausfordernder.

Burgbacher: Ja, seit Januar korrigieren die meisten Aktienmärkte weltweit stark, vereinzelte Segmente sogar crashartig. Nur wenige Sektoren, z.B. Energie, Rohstoffe oder Banken, können sich dem entziehen oder sogar hervorragende Wertzuwächse erzielen. Das komplexe makroökonomische Umfeld mit hoher Inflation und unklaren Wachstumsaussichten aufgrund von anhaltenden Turbulenzen um COVID-19, geopolitischen Konflikten und geldpolitischen Maßnahmen beeinflusst die Ergebnisse und Marktstimmung stark. Der AFB konnte sich mit knapp über 6% Minus den Entwicklungen im ersten Quartal nicht entziehen. Zum Teil wurden selbst hochqualitative Beteiligungsunternehmen, vor allem im Januar, in Sippenhaft von den Anlegern verkauft, und dies trotz hervorragender Entwicklungen in den Unternehmen. Auch der Februar war noch leicht negativ, erst im März kam dann eine starke Gegenbewegung. Seit der Fondsauflage bewegt sich die durchschnittliche Jahresrendite des Fonds trotzdem im Bereich von knapp 15% und belegt ganz deutlich die Kraft der unterrepräsentierten Anlageklasse der börsennotierten Beteiligungsunternehmen.

Smart Investor: Wie erfolgt die Auswahl der Titel? Können Sie ein paar aktuelle Beispiele nennen?

Burgbacher: Der Investmentansatz ist bottom-up-getrieben. Neben den Unternehmenskennzahlen und der Bilanzqualität sind der Investmentfokus und die Investmentstrategie elementare Kriterien. Zwei der wichtigsten konkreten Kennzahlen sind der positive operative Cashflow und die Cashposition der Unternehmen, die neue Investments und Akquisitionen ermöglichen. Nur bei den Private-Equity-Beteiligungsunternehmen im Fonds ist das nicht der Fall – bei diesen gibt es nämlich keinen planbaren laufenden operativen Cashflow und deren Cashposition ist u.a. vom Timing der Exits der Investments abhängig. Ihre Gewichtung ist auf maximal 20% des Fondsvolumens begrenzt, in der Regel liegen wir unter 10%, denn insgesamt stehen zwölf gleichwertige Investmentstrategien im Bereich der börsennotierten Beteiligungsunternehmen zur Verfügung und im Fonds legen wir einen sehr großen Wert auf hohe Marktliquidität und Diversifikation. Daher also die Begrenzung bei dieser Investmentstrategie.Die Voraussetzungen, um in den AFB aufgenommen zu werden, sind ein klares und nachhaltiges Geschäftsmodell sowie ein attraktives Portfolio mit mindestens fünf Beteiligungen in Form von Investments oder Akquisitionen. Neben den erwähnten Kriterien sind auch die Dauer des Bestehens der Unternehmen sowie deren Beständigkeit bzw. Anpassungsfähigkeit in einer sich ständig verändernden Welt mit wechselnden Trends und Megatrends gefragt. Dies ist auch maßgeblich von der Managementleistung der Unternehmensführung abhängig.

Smart Investor: Wie sieht Ihr Investmentuniversum aus?

Burgbacher: Es besteht aus ca. 350 Unternehmen, und zwar aus aller Welt. Zumindest ca. 100 davon schaffen es aktuell in die engere Auswahl, die auch eine ESG-Analyse beinhaltet. Im Fonds befinden sich in der Regel nur Unternehmen mit einer Marktkapitalisierung von über 500 Mio. EUR. Wir nutzen auch mal Opportunitäten – unter 50 Mio. EUR Marktkapitalisierung geht aber nichts!

Smart Investor: Und was können Sie zu Ihrem Portfolio sagen?

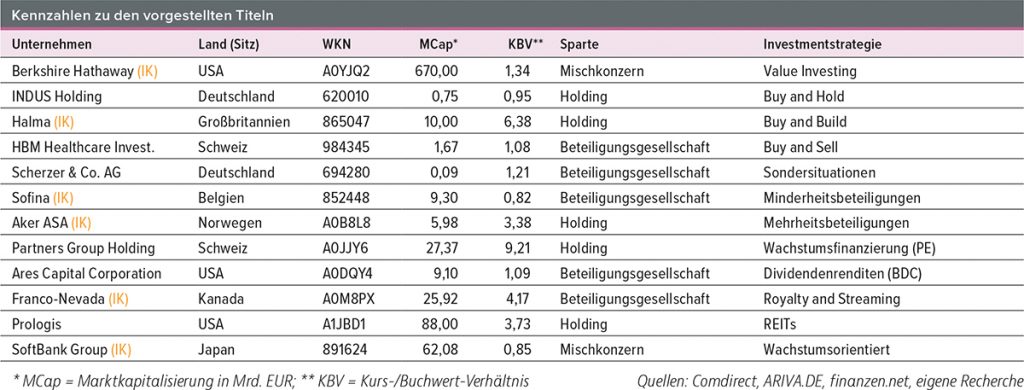

Burgbacher: Zunächst versuchen wir, Redundanzen bei den Beteiligungen zu vermeiden. In einem letzten Schritt achten wir auch noch auf eine ausgewogene Sektorenstreuung und die Vermeidung von Klumpenrisiken. Die Bündelung von 25 bis 40 Unternehmen – aktuell sind es 38 – aus dem Universum der börsennotierten Beteiligungsunternehmen geht dabei von Berkshire Hathaway aus dem Bereich „Value Investing“ bis zu SoftBank aus dem Bereich „wachstumsorientiert“; beide vertreten dabei die Extrempositionen. Zudem halten wir immer eine Cashquote, und zwar mindestens in der Höhe, in der auch jede einzelne Aktie im Durchschnitt gewichtet ist. Somit hält ein Investor im AFB durch die Investments und Akquisitionen der Unternehmen im Fonds zusammengenommen deutlich über 5.000 Beteiligungen.

Smart Investor: Das klingt alles sehr interessant – aber um es konkret zu machen, geben Sie uns doch vielleicht zu jeder Investmentstrategie ein Beispiel eines Unternehmens aus Ihrem Universum und beschreiben es kurz.

Burgbacher: Das mache ich gerne, also nun die zwölf Beispielunternehmen:

Berkshire Hathaway (IK): Der Mischkonzern von Börsenlegende Warren Buffett ist dem Bereich Value Investing zuzurechnen. Zu dem Konzern gehören Firmen, deren Aktivitäten sich über eine Vielzahl von Geschäftsfeldern erstrecken, darunter Erst- und Rückversicherung, Schienengüterverkehr, Energieversorgung, Finanzdienstleistungen, produzierendes Gewerbe sowie Groß- und Einzelhandel. Inklusive der Investments und Akquisitionen bestehen über 100 Beteiligungen.

INDUS Holding: Die Beteiligungsholding verfolgt eine Buy-and-Hold-Strategie mit Fokus auf deutsche mittelständische Unternehmen, idealerweise in Form von Hidden Champions. In Summe ergeben sich aktuell über 45 Beteiligungen in den fünf Segmenten Bau/Infrastruktur, Fahrzeugtechnik, Maschinen- und Anlagenbau, Medizin- und Gesundheitstechnik und Metalltechnik.

Halma plc (IK): eine Gruppe von Technologieunternehmen aus den Bereichen Gefahrenerkennung und Lebensschutz zur Verbesserung der Lebensqualität von Menschen weltweit. Die Gruppe investiert in Nischenmärkte wie Gefahrenmeldeanlagen, Medizintechnik, Sicherheitssysteme für die Energiewirtschaft und Wasseraufbereitungsanlagen. Bislang wurden im Rahmen einer Buy-and-Build-Strategie über 40 Firmen akquiriert.

HBM Healthcare Investments: Beteiligungsgesellschaft, spezialisiert auf den globalen Gesundheitssektor. Die Investments erfolgen mit einer Buy-and-Sell-Strategie in drei Bereiche: private Unternehmen, Fonds und börsennotierte Unternehmen, mit in Summe über 100 Beteiligungen.

Scherzer & Co. AG: eine der führenden Beteiligungsgesellschaften hierzulande im Bereich Sondersituationen. Neben den Investmentbeteiligungen besteht ein Portfolio an Nachbesserungsrechten, das kontinuierlich ausgebaut wird; in Summe ergeben sich über 30 Beteiligungen.

Sofina (IK): eine Gesellschaft, die ausschließlich in Minderheitsbeteiligungen in folgenden Geschäftsfeldern investiert: Einzelhandel, digitale Transformation, Bildung und Gesundheitswesen. In Summe bestehen über 130 Beteiligungen.

Aker ASA (IK): eine Beteiligungsholding mit Mehrheitsbeteiligungen in den Branchen Energie, erneuerbare Energien, grüne Technologie, maritime Biotechnologie sowie industrielle Software. Inklusive der Investments und Akquisitionen ergeben sich in Summe über 20 Beteiligungen.

Partners Group Holding: ein globaler Manager von Privatmarktanlagen in den Bereichen Private Equity, Private Real Estate, Private Infrastructure und Private Debt, der ein Vermögen von über 120 Mrd. USD verwaltet. Die Wachstumsfinanzierungen über Investments und Akquisitionen kommen in Summe auf über 90 Beteiligungen.

Ares Capital Corporation: die größte Beteiligungsgesellschaft im Bereich Business Development Company (BDC). Das Beteiligungsportfolio umfasst über 300 Beteiligungen an US-Mittelstandsanleihen. Ares überzeugt mit Dividendenrenditen von durchschnittlich über 8% pro Jahr.

Franco-Nevada (IK): das führende goldfokussierte Lizenz- und Streamingunternehmen (Royalty and Streaming) mit dem größten und diversifiziertesten Portfolio an Beteiligungen in den Bereichen Metalle und Energie. Durch Investments in Minenprojekte und Förderer von Metallen bestehen in Summe über 400 Beteiligungen.

Prologis: Der weltweit größte REIT konzentriert sich auf den Bau und die Verwaltung von Logistiklagern in ganz Amerika, Europa und Asien. Inklusive der Investments über Prologis Ventures bestehen in Summe über 40 Beteiligungen.

SoftBank Group (IK): ein Mischkonzern u.a. mit den Unternehmensbereichen Breitbandfernsehen, Telekommunikation, E-Commerce, Internet, Robotik, KI, Technologieservice, Finanzen, Medien und Vermarktung. Zur wachstumsorientierten Strategie gehören auch die weltweit größten technologieorientierten Risikokapitalfonds mit einem Kapital von über 100 Mrd. USD. In Summe bestehen durch die Investments und Akquisitionen über 1.000 Beteiligungen.

Smart Investor: Danke für diese Beispiele. Ist ein Investment in den AFB nicht die Streuung über die Streuung?

Burgbacher: So würde ich es nicht bezeichnen, eher als institutionellen Anlagecharakter aus Diversifikationssicht. Man investiert mit den Profis bzw. den Starinvestoren im Bereich der börsennotierten Beteiligungsunternehmen, profitiert von deren spezifischen Kenntnissen zu den Branchen, Investments und Akquisitionen, in die investiert wird, ihrem Know-how und ihren Strategien. Mit ihren Beteiligungsnetzwerken bauen diese Unternehmen zukünftige Gewinner. Der mit dem AFB erstmalig professionelle Zugang zu diesem Anlagesegment ermöglicht den Anlegern mit einem Investment in den Fonds aktuell über 5.000 Beteiligungen an anderen Unternehmen. Dazu kommt die Diversifikation über die verschiedenen Investmentstile in diesem Bereich. Das bedeutet hohe Ertragspotenziale, berücksichtigt aber auch wichtige Sicherheitsaspekte, wie z.B. Risikominimierung. Man muss stets mit allem rechnen an der Börse. Die passende Strategie dafür ist: globale Diversifikation über alle Regionen, Branchen und Themen. Genau das bietet der AFB den Investoren!

Smart Investor: Das klingt auch nach einem idealen Investment für die Altersvorsorge.

Burgbacher: Gute Aktien steigern langfristig ihren Wert, lediglich die Kurse schwanken temporär erheblich. Das Gleiche gilt für Fonds! Viele Beteiligungsunternehmen bestehen seit mehreren Jahrzehnten, einige von ihnen haben eine Historie von über 100 Jahren. Sie haben eine hohe Substanzkraft, bereits zahlreiche Krisen überstanden und sich immer wieder neu erfunden, weiterentwickelt und verbessert. Das sind in der Tat auch im Bereich Altersvorsorge ideale Voraussetzungen. Das Ziel, die Altersarmut zu bekämpfen, findet sich z.B. in den Programmen der CDU/CSU und der FDP in Form einer neuen kapitalgedeckten Altersvorsorge – leider ist das Thema nach der Regierungsbildung wieder von der Agenda der FDP verschwunden. Der frühere Finanzberater Albrecht Friedel wirbt z.B. seit Jahren für ein Generationenrentenkonzept (von Geburt an über Fonds), dieses hatte in das CDU/CSU-Wahlprogramm Einzug gefunden. Das Thema bleibt aber sicher auf der Agenda, denn der Bedarf ist groß. Bis dahin bleibt die private Vorsorge. In Deutschland werden drei Säulen bzw. Schichten der Altersvorsorge unterschieden. Die dritte Säule ist die ungeförderte Vorsorge, also z.B. private fondsgebundene Lebens- oder Rentenversicherungen. Darüber hinaus lässt sich auch mit Fondssparplänen privat vorsorgen. Hier gibt es eine Neuigkeit vom Fondsvertrieb: Zum Vertriebsauftakt der WWK Versicherung am 21.1.2022 wurde der AFB in das Fondsuniversum der neuen WWK Premium FondsRente 2.0 aufgenommen.

Smart Investor: Eine letzte Frage noch – wie halten Sie es mit dem Thema Nachhaltigkeit?

Burgbacher: Dem immer wichtiger werdenden Thema Nachhaltigkeit wurde bei der Anlagestrategie des AFB von Anfang an Rechnung getragen. Nachhaltigkeit ist ein Querschnittsthema im Fonds und die dabei, zunächst im Hintergrund, verfolgte Strategie bewertete das Finanzinformations- und Analyseunternehmen Morningstar schon länger mit vier von fünf möglichen „Globen“ beim Sustainability Rating. 2021 hat der AFB von der renommierten Ratingagentur MSCI ESG Research mit „AAA“ die Höchstnote im Bereich ESG-Strategie erhalten. Daher wurde der AFB im Zuge der aktuellen Regulierungsthemen im Dezember zudem gemäß Offenlegungsverordnung nach Art. 8E unter dem Gesichtspunkt eines zukunftsgerichteten Übergangs in eine nachhaltige und klimaverträgliche Zukunft als ESG-Fonds eingestuft.

Smart Investor: Herr Burgbacher, vielen Dank für Ihre interessanten Ausführungen.

Gunter Burgbacher von der Greiff capital management AG und der VVO Haberger AG ist der Portfoliomanager und einer der Initiatoren des Aktienfonds für Beteiligungsunternehmen (WKN: A2JQJC und A2PE00). Er ist seit 2003 Financial Consultant, zertifiziert nach: 34 c, d, f, i GewO und verfügt zusätzlich über eine langjährige Expertise im Anlagesegment für börsennotierte Beteiligungsunternehmen. Seit Januar 2019 ist er neben der VVO Haberger AG auch für die Greiff capital management AG tätig.

Der Aktienfonds für Beteiligungsunternehmen ist ein international anlegender Investmentfonds, der zum ersten Mal ausschließlich in Aktien von börsennotierten Beteiligungsgesellschaften, Holdings und Mischkonzernen investiert. Das Fondsmanagement selektiert die besten Investmentideen, gewichtet diese gleich, achtet darauf, Redundanzen zu vermeiden, und hält eine Cashposition für chancenreiche Investments. Mit einer Kombination von 25 bis 40 Beteiligungsunternehmen hat der Aktienfonds unter dem Aspekt der Diversifizierung institutionellen Charakter.