Noch herrscht die Hoffnung

Panik statt Gelassenheit

In der letzten Woche haben wir an dieser Stelle über die Cannabis-Legalisierung in Deutschland und die Hausse der entsprechenden Aktien berichtet. Unsere Leitlinie war dabei das alte Börsen-Bonmot „Buy the rumor, sell the fact“. Tatsächlich dauerte es auch gar nicht so lange, bis sich zeigte, dass auch die Cannabis-Pflanzen (noch?) nicht in den Himmel gewachsen sind. Für Ernüchterung sorgte der Conference-Call von Tilray Brands (WKN: A2JQSC). Weder die Quartalsdaten noch der Ausblick konnten überzeugen. Nach panikartigen Verkäufen stand ein Minus von satten -20,5% auf dem Zähler, was auch in den übrigen Aktien der Branche tiefe Spuren hinterließ. Vielleicht hätten die hauseigenen Produkte bei den Anlegern zu etwas mehr Gelassenheit geführt? Das Unternehmen selbst, das aus einem Zusammenschluss mit Aphria hervorgegangen ist (2021) und so laut Handelsblatt von damals zum kanadischen Marktführer in diesem Bereich wurde, hat eine bewegte (Kurs-)Geschichte hinter sich. Ob es eine rosige Zukunft vor sich hat, ist offen. Die erste Notierung an der NASDAQ lag bei 23,05 USD am 19.7.2018. Genau zwei Monate später wurde ein nie wieder erreichtes Allzeithoch von 300 USD erzielt, ein Plus von rund +1.200%! Am 16.3.2020 stand die Aktie dann bei gerade einmal 2,43 USD, was einem Minus von -99% entsprach. Von da ab ging es dann wieder bis auf 67 USD aufwärts (+2.657%) usw. – siehe Graphik!.

Eine typische Wachstumsstory?

Ihr Allzeittief steuerte die Aktie schließlich letzten Juni bei 1,50 USD an – erneut ein sattes Minus vom vorangegangenen Gipfel in Höhe von -98%. Dagegen nimmt sich die Rally der letzten Wochen bescheiden aus. Getrommelt wurde für Cannabis-Aktien als Wachstumsstory, was hinsichtlich der steigenden Umsätze bei Tilray durchaus stimmt. Kleiner Schönheitsfehler: Das Unternehmen machte noch in keinem Jahr seines Bestehens Gewinne und weitete die Verluste in 2023 sogar dramatisch aus. Der Netto-Verlust überstieg den Umsatz um mehr als das Doppelte. Der „Wachstumstitel“ ist schon ausweislich seiner Charthistorie eher das klassische Zockerpapier mit hohen Chancen, aber auch gewaltigen Risiken. Zwar ist für die kommenden Jahre eine deutliche Reduzierung der Verluste bei Tilray geplant, in die Gewinnzone soll das Unternehmen nach Analystenkonsens aber weder im laufenden noch im nächsten Jahr vordringen.

„Schnäppchen“ für 70.000 USD

Der Bitcoin ist zwar kein Wertpapier, aber vielleicht der beliebteste Zock dieser Tage. Die wesentlichen Triebfedern hinter dem Aufschwung der letzten Monate waren die Auflegung des Spot-ETFs und das anstehende Halving, das am 19. April erfolgen soll. Über die Dynamik durch die Zuflüsse in die Spot-ETFs hatten wir in der Vorwoche schon berichtet. Heute geht es uns um einen anderen Aspekt. In dem Maße, wie die Fakten (Spot-ETF, Halving) für den Bitcoin abgearbeitet sind, benötigt die Community neue Ziele, genauer gesagt Kursziele, die es rechtfertigen, in der Spekulation zu bleiben. Laien, aber auch traditionelle Finanzanalysten tun sich bekanntlich schwer, dem Bitcoin einen inneren Wert zuzuschreiben, den er auch ohne mediales Trommelfeuer und einen Hype hätte, der zunehmend die Züge einer Massenpsychose anzunehmen scheint. Hier kommen die frisch gebackenen Bitcoin-Experten mit ihren kreativen Herleitungen ins Spiel, wobei man besser nicht hinterfragt, was genau manche „Experten“ auf diesem Gebiet zu Fachleuten macht, außer vielleicht, dass sie jene Kursziele in die Welt hinaustragen, welche die Fans hören wollen: 100.000 USD, 150.000 USD, 200.000 USD, 1.500.000 USD, 3.000.000 USD – wer bietet mehr? Die Funktion solcher Kursziele ist offensichtlich: Während es relativ sportlich erscheint, für eine Sache, deren Nutzwert überschaubar ist, rund 70.000 USD hinzublättern, ist es geradezu ein Schnäppchen, etwas, das bald 3.000.000 USD wert sein wird, heute noch für 70.000 USD erwerben zu können. Wer sich durch einen Bitcoin-Kauf als Rebell gegen die etablierte Finanzindustrie empfindet, sollte vielleicht noch einmal genauer hinsehen. Denn es waren zuletzt nicht die Cyberpunks und Krypto-Nerds in Kellern und Kinderzimmern, die den Bitcoin anschoben, sondern eben jene Größen der Finanzindustrie, gegen die sich die angebliche Graswurzelbewegung richtet. Mit den Spot-ETFs wurde von BlackRock & Co. der Turbo für maximale Aufmerksamkeit und maximale Beteiligung des breiten Publikums gezündet – vermutlich nicht aus Altruismus. Tatsächlich ist nicht seriös zu prognostizieren, auf welchem Niveau die Kombination aus ETF-Nachfrageschub und knappem Angebot an echten Bitcoins einen Gleichgewichtspreis erzeugen wird. Allerdings stehen mit den Bitcoin-Futures auch beim „digitalen Gold“ jene Instrumente bereit, mit denen im Fall des Falles für eine aggressive Preisdrückung gesorgt werden könnte.

Erste Ermüdungserscheinungen

Bei den traditionellen Märkten zeigten sich zuletzt erste Ermüdungserscheinungen. Dies betrifft beispielsweise den DAX, dessen fast unheimlicher Aufstieg seit Oktober 2023 in der Berichtswoche ins Stottern geraten ist. Die wesentliche Kraft hinter der Aktienrally dürfte die Hoffnung auf Zinssenkungen gewesen sein, eine Hoffnung, die sich erst später zu materialisieren scheint, als ursprünglich angenommen. Es ist nicht ungewöhnlich, ja eigentlich sogar der Normalfall, dass die Märkte künftige Entwicklungen antizipieren. Deshalb ist es oft auch nicht möglich, aktuelle Wirtschafts- und Finanzdaten mit aktuellen Kursen in Übereinstimmung zu bringen, da sich diese auf vermutete künftige Daten beziehen. Allerdings scheinen es die Märkte mit den Hoffnungen auf die Zinssenkungen ein wenig übertrieben zu haben, so dass sich schon aus dieser Sichtweise ein gewisser Korrekturbedarf ergeben würde. Das Thema „Sell the fact“ ist zudem auch im Aktienbereich relevant, wenn es denn tatsächlich zu den lange erwarteten ersten Zinssenkungen käme.

Anhaltende Papiergeldschwäche

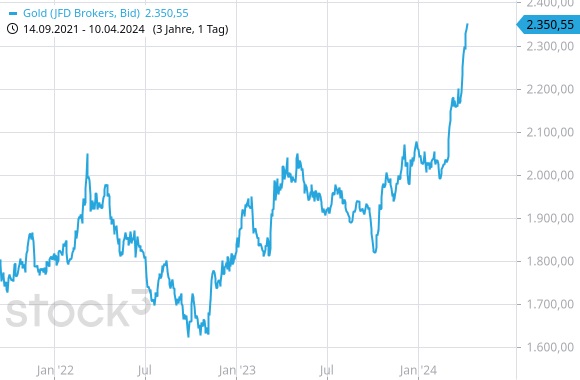

Was die Zinssenkungen zusätzlich hinauszögern könnte, ist die Schwäche der Papiergelder gegen Gold und Silber bzw. allgemein die Stärke des Rohstoffsektors. Nimmt man alles zusammen, dann sind US-Dollar und Euro schon jetzt und trotz hoher Zinsen aus Sicht der Anleger unattraktiv. Eigentlich sollten Zinserhöhungen genau solche Spekulationswellen brechen, wie wir sie zuletzt in Aktien und dem Bitcoin gesehen haben. Dies ist bislang nicht passiert, wobei die anhaltende Flucht aus dem Geld – trotz der deutlich heraufgesetzten Zinsen – von den Verantwortlichen in den Notenbanken durchaus mit Stirnrunzeln beobachtet werden dürfte. Dazu kommt, dass die zum Teil stark steigenden Rohstoffpreise den Aufwärtsdruck bei den Konsumentenpreisen hoch halten, was wiederum den Spielraum für Zinssenkungen weiter einschränkt.

Verschnaufen und … Smart Investor lesen

Eine Verschnaufpause an den Märkten – an allen Märkten – wäre also wohlverdient. Und in einer solchen könnten Sie zum Beispiel etwas Hintergrundinformation aus dem Smart Investor sammeln. Was einige Abonnenten dieses Newsletters nämlich gar nicht wissen, die Themen, die wir hier nur anreißen können, werden dort ausführlich beleuchtet. In der letzten Ausgabe finden Sie etwa ein Interview mit der kontrovers diskutierten US-Analysten-Legende Martin Armstrong. Der thematisiert dort mit dem Kriegszyklus einen Aspekt, den viele Anleger in seiner Tragweite noch gar nicht verinnerlicht haben. Börsenrelevanz entfalten Kriege nämlich nicht nur in Form steigender Kurse für Rüstungsaktien, sondern auch über die Inflation, den Geldwertverfall, eine steigende Staatsverschuldung und damit einen Entzug von Mitteln für die restliche Wirtschaft. So forderte Bundesverteidigungsminister Pistorius gerade erst wieder eine Aufstockung des „Sondervermögens“, nachdem die ersten 100 Mrd. EUR bereits fast vollständig – im wahrsten Sinne des Wortes – verpulvert wurden. Prof. Dr. Fritz Söllner hat im Smart-Investor-Interview über Fragen der Schuldenbremse, Sondervermögen und der mangelnden Haushaltsdisziplin in der Politik Stellung genommen. Spoiler-Alarm: Auch wenn diese Vehikel von der Politik und einer willfährigen Presse gebetsmühlenartig als „SonderVERMÖGEN“ bezeichnet werden, bleiben es doch stinknormale Staatsschulden. Mehr dazu im aktuellen Smart Investor.

Musterdepots & wikifolio

In der Rubrik Musterdepots & wikifolio finden Sie heute ein Update zu gleich mehreren Positionen unseres Musterdepots, sowie Neuigkeiten zum wikifolio „Smart Investor – Momentum“. Die große Monatstabelle für März 2024 finden Sie in der Ausgabe zur KW 12. Im Musterdepotbereich können Sie sich durch einfaches Blättern einen schnellen Überblick über die Transaktionen der letzten Wochen verschaffen. Um diesen Bereich lesen zu können, müssen Sie Abonnent des Smart Investor Magazins sein und sich auf der Smart-Investor-Website einloggen. Sollten Sie Ihr Passwort vergessen haben, fordern Sie bitte ein neues bei abo@smartinvestor.de an.

Fazit

Aufmerksame Leser haben festgestellt, dass wir in der heutigen Ausgabe einige der Fäden, die wir in der Vorwoche gesponnen hatten, wieder aufnahmen. Das Dranbleiben und Weitererzählen solcher Fortsetzungsgeschichten, anhand derer man über die Tagesaktualitäten hinaus ein vertieftes Verständnis für das Marktgeschehen entwickelt, ist auch für unser Magazin charakteristisch. Eine dieser Fortsetzungsgeschichten ist die Positionsbestimmung innerhalb des sogenannten Crack-up-Booms, die demnächst von besonderer Relevanz sein dürfte.

Ralf Flierl, Ralph Malisch

Hinweis auf mögliche Interessenkonflikte:

Ein mit “*“ gekennzeichnetes Wertpapier oder ein Derivat darauf wird zum Zeitpunkt des Erscheinens dieser Publikation oder der Smart Investor Printausgabe von mindestens einem Mitarbeiter der Redaktion gehalten.

Abonnements:

Unsere Smart Investor Abonnements finden Sie hier.

Das Magazin:

Das aktuelle Smart Investor Magazin finden unsere Abonnenten hier.

E-Mail-Versand:

Sollten Sie den E-Mail-Versand abbestellen wollen, so benutzen Sie bitte den Abmelde-Link unter dem Newsletter bzw. schicken uns eine E-Mail mit dem Betreff “Abbestellen des SIW” an weekly@smartinvestor.de.

Unsere Datenschutzerklärung finden sie hier.

Die Charts wurden erstellt mit stock3 und Tai-Pan von Lenz+Partner. Diese Rubrik erscheint jeden Mittwochnachmittag.

Unsere Depotempfehlung: das Depot von smartbroker.de. Bereits ab 0 € Gebühren Wertpapiere handeln.