Steigende Inflation und fallende Rohstoffpreise

Geschlossener Gashahn

Seit Montag ist der Gashahn der Pipeline Nordstream 1 geschlossen. Der Hintergrund ist keine weitere Runde im Sanktionskarussell, sondern die routinemäßige Wartung der Pipeline, die jedes Jahr im Sommer stattfindet. Nachdem Ruhe längst nicht mehr die erste Bürgerpflicht ist, sondern Politik und Medien das Verbreiten von Angst und Panik in der Bevölkerung – nicht erst seit Corona – geradezu mit Hingabe betreiben, sei an einen alten Ausspruch des früheren bayerischen Ministerpräsidenten Franz Josef Strauß erinnert: „Wer die Menschen verwirrt, wer Sie ohne Grund in Unsicherheit, Aufregung und Furcht versetzt, betreibt das Werk des Teufels.“ … und wer das als Teil der Regierung tut, fährt das Land zumindest fahrlässig gegen die Wand, muss man aus heutiger Sicht ergänzen.

Den Strauß-Satz möchte man inzwischen fast täglich nicht mehr nur Gesundheitsminister Lauterbach, sondern auch Wirtschaftsminister Habeck ins Stammbuch schreiben. Natürlich ist es richtig und wichtig auf Probleme und Gefährdungslagen aufmerksam zu machen. Das tun auch wir, wofür wir oft genug als „zu negativ“ kritisiert werden. Aber man muss keine Killervarianten für das Gesundheitswesen oder die Energieversorgung erfinden, um sein eigenes politisches Geschäft zu betreiben. Im Moment gibt es weder Indizien für ein Killervirus, das die Menschen ab Herbst massenhaft dahinraffen wird, noch für eine dauerhafte Schließung von Nordstream 1. In der Pipeline-Frage wissen wir in zehn Tagen mehr, falls alles planmäßig läuft und falls uns die Russen ein bisschen ärgern wollen und „Wartung nach Vorschrift“ machen, dauert es halt ein paar Tage länger. Natürlich sitzt Russland beim Gas klar am längeren Hebel und kann aus einer Position der Stärke heraus das eine oder andere „Spielchen“ mit uns spielen: Wie würde beispielsweise die deutsche Politik reagieren, falls Nordstream 1 tatsächlich in eine lange Wartungspause gehen sollte und Gazprom freundlicherweise eine Belieferung über Nordstream 2 anbietet?

Freunde unter Freunden

Einige Schlaglichter sollen das Hauen und Stechen auf den verschiedenen Ebenen beleuchten: Da ist beispielsweise die Sache mit der ominösen Gasturbine, die in Kanada zur Wartung war, deren Rücktransport nun aber unter die Russlandsanktionen fällt. Über die Dummheit und Wirkungslosigkeit einer Sanktionspolitik, die Deutschland mehr schadet als Russland selbst, haben wir uns bereits ausführlich geäußert. Nun kündigte Ottawa aber an, hier eine Ausnahme zuzulassen und die Turbine doch zurückzuschicken. Die Ukraine zeigte sich darüber „zutiefst enttäuscht“ und sogar der kanadische Botschafter in Kiew wurde einbestellt. Freunde unter Freunden.

Ein weiteres Phänomen zeigt sich in den Füllständen der Gasspeicher. Die sind in Deutschland aktuell mit mehr als 60% zwar höher als im gleichen Vorjahreszeitraum, aber noch lange nicht auf dem Niveau, das angesichts der unübersichtlichen Lage mit möglichen Unterbrechungen der Gasversorgung geboten erscheint. Dagegen hat unser Nachbarland Polen seine Gasspeicher schon jetzt nahezu vollständig aufgefüllt. So viel Vorsorgeleistung ist bewundernswert, besonders, wenn man bedenkt, dass Russland seit dem 26. April gar kein Gas mehr an Polen liefert. Des Rätsels Lösung ist die Jamal-bzw. Jagal-Pipeline, über die das Gas inzwischen aus Deutschland wieder nach Polen abfließt, was sich Deutschland dem Vernehmen nach zwar gut bezahlen lässt, aber dennoch schlecht zu Habecks Warnungen vor einem Gasnotstand passt. Auch hier also: Freunde unter Freunden.

1, 2 oder Atom?

Noch absurder wird die Situation, wenn man die Warnungen vor einem Bibberwinter in Deutschland vor dem Hintergrund betrachtet, dass neben Nordstream 1 mit Nordstream 2 eine betriebsbereite Pipeline vorhanden ist, aus der das gleiche russische Gas kommen würde wie aus Nordstream 1. Während die deutsche Regierung auf Gas aus Nordstream 1 pocht, soll Nordstream 2 nicht in Betrieb genommen werden. Besser die Industrie abschalten, kalt duschen und in der Wohnung frieren, als das gleiche Gas aus der falschen Pipeline zu beziehen?! Apropos abschalten: Rein ideologisch motiviert ist auch das Festhalten der Bundesregierung an der Abschaltung der letzten drei Kernkraftwerke – mitten im nächsten Winter, und dies, obwohl sich die EU mit ihrer neuen Taxonomie gerade erst deutlich in Richtung Kernkraft bewegt hat. Bestünde das Ziel darin, die Energieversorgung und die industriellen Strukturen des Landes mutwillig zu beschädigen, dann müsste man wohl genauso zu Werke gehen. Aber selbst falls man nicht mutwillig handelt, ist eine Ideologie, die zu Welt und Wirklichkeit nicht passt, eben einfach nur ein sehr schlechter Ratgeber.

Im Korrekturmodus

Während Deutschland trotz der aktuellen Hitzewelle also schon einmal auf einen Bibberwinter eingestimmt wird, zeichnet sich an den Weltenergiemärkten gerade eine preisliche Entspannung ab. Rohöl, hier gemessen am Future der Sorte West Texas Intermediate (WTI, Abb.), hat von seinen Spitzennotierungen Ende Februar schon wieder mehr als ein Viertel eingebüßt. Wenn wir davon sprachen, dass Ideologie ein schlechter Ratgeber ist, dann gilt das auch für Panik. Denn während kurz nach der Invasion vor allem das Thema Energie- und Rohstoffverknappung durch Russland gespielt wurde, treten inzwischen auch die gegenläufigen Effekte stärker zutage. Insbesondere ist es die Abschwächung der Konjunktur, die unter hohen Preisen, einer Straffung der Geldpolitik und einer geradezu unterirdischen Stimmung leidet. Weniger Nachfrage bedeutet ceteris paribus aber eben auch niedrigere Preise.

Goldene Enttäuschung

Einen Sonderfall unter den Rohstoffen bilden die Edelmetalle. Denn besonders Gold gilt als eine Anlage ohne besondere konjunkturelle Risiken. Eigentlich wird es als Schutz gegen genau solche Krisenlagen gekauft, wie wir sie jetzt beobachten: Krieg, Inflation, Rezession. Tatsächlich hielt sich Gold auch über Monate hinweg sehr gut, enttäuschte zuletzt allerdings nicht nur die Hoffnungen auf einen weiteren deutlichen Preiszuwachs, sondern sackte nach unten durch. Viele Effekte können hier eine Rolle gespielt haben, wobei es naturgemäß im Nachhinein leichter fällt, mögliche Ursachen zu benennen als den Kursverfall im Vorfeld zu prognostizieren. Neben Gerüchten zu gezielten Markteingriffen gegen das Gold, die bei eingefleischten Goldanhängern stets auf einen fruchtbaren Boden fallen, könnte es sich aber auch um ein Liquiditätsproblem gehandelt haben. Im Zuge des Fortschreitens einer Baisse werden nämlich bevorzugt jene Anlagen liquidiert, bei denen keine hohen Verluste realisiert zu werden brauchen. Zudem könnte bei den Edelmetallen ein sogenannter „overcrowded trade“ vorgelegen haben. Das ist einer, der so selbsterklärend ist, dass sich viele bereits in der entsprechenden Richtung positioniert haben, was dann zu einem Ausbleiben möglicher Anschlusskäufer führt. Nach dem laufenden Ausschüttler könnte sich hier allerdings tatsächlich demnächst wieder eine tragfähige Basis bilden. Das Risiko nach unten erscheint uns auf diesem Niveau deutlich geringer als die mittel- bis langfristigen Chancen.

Rückenwind von oben

Silber ist insofern ein Sonderfall, als das Metall konjunktursensibler als Gold ist und daher auch unter den aktuellen Rezessionsängsten leidet. Allerdings wird die Fiskalpolitik hier wohl im Rahmen diverser „Green Deals“ versuchen, jene Bereiche der Wirtschaft gezielt zu fördern, die dort als nachhaltig identifiziert wurden. Davon sollten besonders die sogenannten erneuerbaren Energien und die Elektromobilität profitieren. Lediglich exemplarisch sei hier die Aktie von 7C Solarparken (WKN: A11QW6) genannt, die vom Markt mit reichlich Vorschusslorbeeren bedacht wird und dem CDAX zuletzt entsprechend weit enteilt ist. Für Metalle der Elektrowirtschaft wie Kupfer oder eben Silber könnte die politisch angeschobene Konjunktur in diesem Bereich daher durchaus eine konjunkturunabhängige Unterstützung bedeuten.

Fed macht ernst

Entscheidend für die Stimmung im Metallbereich dürfte allerdings die Zinsdiskussion sein. Insbesondere der beherzte Zinsschritt der Fed um 0,75 Prozentpunkte vom 15. Juni hatte die Anleger bereits verunsichert, auch wenn der Realzins weiter tief im Negativbereich verharrt. Merken Sie sich jetzt schon einmal den 27. Juli vor. Da steht die nächste Zinserhöhung an. Letzte Woche plädierte Fed-Direktor Christopher Waller angesichts der hohen US-Inflationsrate für eine Anhebung des Leitzinses um weitere 75 Basispunkte. Fed-Chef Powell demonstrierte Ende Juni vor dem Kongress sogar noch mehr Entschlossenheit, als er gar keine Größenordnung für den nächsten Zinsschritt ausschloss, um sein erklärtes Ziel einer Inflationsrate von 2% p.a. zu erreichen. Zur Erinnerung: Schon der Mai-Wert lag bei satten 8,6% und wurde heute mit einem Plus von 9,1% im Jahresvergleich für den Juni noch einmal kräftig überboten. Damit dürfte die Fed ihren Ankündigungen im Juli erneut Taten folgen lassen (müssen).

In der Sache untätig

In der EZB versucht man dagegen derzeit nicht einmal mehr eine rhetorische Inflationsbekämpfung. Zu groß ist offenbar die Sorge vor einem weiteren Auseinanderlaufen der Zinsspreads zwischen Deutschland und insbesondere Italien (vgl. Smart Investor Weekly „Problembär Euro“). Diese sogenannte Fragmentierung, also die Rückkehr des Marktes, ist für das EU-Währungsexperiment nicht weniger als bestandsgefährdend. Entsprechend wird die EZB die Inflation hierzulande wohl oder übel weiterlaufen lassen müssen. Das entsprach zumindest auch der Erwartung des Marktes, der heute unmittelbar nach Bekanntgabe der US-Inflationszahlen die Parität des Euro zum US-Dollar testete, diese aber per Redaktionsschluss dieser Ausgabe erfolgreich verteidigen konnte. Unabhängig von solchen Tagesereignissen wird der Abwertungsdruck auf den Euro perspektivisch erst einmal nicht weichen. Denn auch hierzulande sollte man sich an der Preisfront keine allzu große Entspannung erwarten. Weder der gesunkene Rohölpreis (s.o.) noch die Dollarstärke, noch die schon erfolgten Zinserhöhungen konnten die US-Inflation einbremsen. Es ist also schwer vorstellbar, dass das im weichen Euro, der zusätzlich noch unter der importierten Inflation und einer in der Sache untätigen Notenbank leidet, besser aussieht.

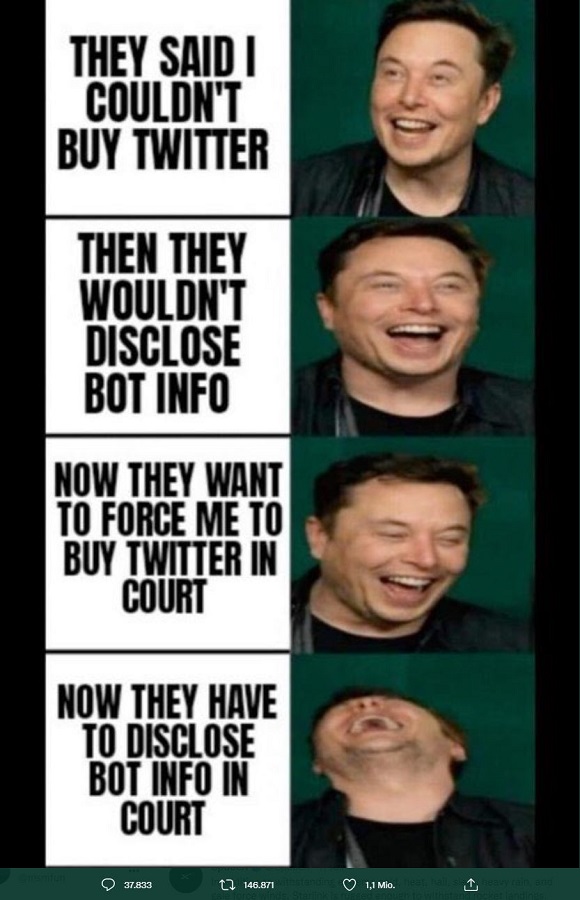

„See you in court!“

Wir wollen diesen Teil des Newsletters allerdings nicht beenden, ohne einen erneuten Blick auf den schillernden Tesla-Milliardär Elon Musk und dessen jüngstes Projekt bzw. Nicht-Projekt zu werfen – die Übernahme des Kurznachrichtendienstes Twitter (WKN: A1W6XZ). Nun hat er die Übernahme endgültig abgeblasen, sehr zum Leidwesen seiner Mitaktionäre, die einen entsprechenden Kursverlust erlitten haben. Damit ist der exzentrische Musk für buchstäblich jedes größere Gap im jüngeren Kursbild der Aktie verantwortlich (vgl. Abb.). Das Unternehmen, das sich zunächst gegen die Übernahme durch Musk sträubte, will diesen nun verklagen, weil er die Übernahme abgesagt hat. Ein wesentliches Argument für die Absage ist aus Musks Sicht der Umstand, dass das Unternehmen bei Angaben zu den „Bots“ mauern soll. Das sind jene Nutzer, die eigentlich gar keine Nutzer sind, weil dahinter lediglich Algorithmen stecken. Da Twitter Musk nun vor Gericht zerrt, dürfte dort dann praktisch amtlich festgestellt werden, wie es sich mit den Bots tatsächlich verhält. Musk ließ sich durch den geplatzten 44-Mrd.-USD-Deal seine Twitter-Laune jedenfalls nicht verderben:

„Sie sagten, ich könne Twitter nicht kaufen

Dann wollten sie die Bot-Informationen nicht preisgeben

Jetzt wollen sie mich vor Gericht zwingen, Twitter zu kaufen

Jetzt müssen sie die Bot-Informationen vor Gericht offenlegen“

Das brachte ihm in zwei Tagen 1,1 Mio. Likes und knapp 147.000 Retweets ein. Nicht alle auf Twitter sind ihm also böse.

Zu den Märkten

Beim DAX kam es in der vergangenen Woche tatsächlich zu dem beschriebenen Zwischenspurt, nachdem die Marke von 12.400 Punkten zunächst einmal gehalten hatte. Bis zum heutigen Tag war diese Bewegung recht konstruktiv, was man schon an den vielen grünen Kerzen erkennt, die man als weiteres Indiz einer frischen Aufwärtsbewegung interpretieren kann. Die heutigen US-Inflationszahlen sorgten allerdings kurzfristig (?) für Irritationen. Der DAX startete bereits im Vorfeld dieser Daten nervös und reagierte auf das unerwartet starke Anziehen der US-Verbraucherpreise zunächst verschnupft. Ein regelrechter Crash war dies aber nicht. Möglicherweise beginnen Aktienanleger dem Weichwährungsumfeld des Euros langsam auch ein paar positive Seiten abzugewinnen. Es wäre zumindest nichts ungewöhnlich, dass die Aktienmärkte in klassischen Weichwährungsländern nominal eher steigen als fallen – mehr dazu im kommenden Smart Investor 8/2022. Ungewöhnlich ist eigentlich nur, dass Deutschland nun auch in den Kreis der Weichwährungsländer Einzug gehalten hat, was insbesondere bei jenen Anlegern ein Umdenken erfordert, die derzeit noch tatenlos zusehen, wie Billionenbeträge an Bankeinlagen von der Inflation langsam bzw. immer schneller aufgefressen werden.

Musterdepots & wikifolio

In der Rubrik Musterdepots & wikifolio berichten wir heute über weitere Zukäufe für unser Musterdepot sowie über die Entwicklung in unserem wikifolio „Smart Investor – Momentum“. Sie können sich dort durch einfaches Blättern einen schnellen Überblick über die Transaktionen der letzten Wochen verschaffen. Um diesen Bereich lesen zu können, müssen Sie Abonnent des Smart Investor Magazins sein und sich auf der Smart-Investor-Website einloggen. Sollten Sie Ihr Passwort vergessen haben, fordern Sie bitte ein neues bei abo@smartinvestor.de an.

Fazit

Während Deutschland in eine, durch die eigene Politik massiv verschärfte Energiekrise schlittert, zeigen die US-Verbraucherpreise, dass die aktuelle Teuerungswelle wesentlich hartnäckiger ist, als von allzu optimistischen Beobachtern erhofft.

Ralf Flierl, Ralph Malisch

Titelstory: Value Investments – Dicke Fische für Geduldige

Geopolitik: Mediales Geschacher um den Ukrainekrieg

Reichtum: Von Sündenböcken und Neiddebatten

Edelmetalle: Über Stagflation und die richtige Anlagestrategie

Hinweis auf mögliche Interessenkonflikte:

Ein mit “*“ gekennzeichnetes Wertpapier oder ein Derivat darauf wird zum Zeitpunkt des Erscheinens dieser Publikation oder der Smart Investor Printausgabe von mindestens einem Mitarbeiter der Redaktion gehalten.

Abonnements:

Unsere Smart Investor Abonnements finden Sie hier.

Das Magazin:

Das aktuelle Smart Investor Magazin finden unsere Abonnenten hier.

E-Mail-Versand:

Sollten Sie den E-Mail-Versand abbestellen wollen, so benutzen Sie bitte den Abmelde-Link unter dem Newsletter bzw. schicken uns eine E-Mail mit dem Betreff “Abbestellen des SIW” an weekly@smartinvestor.de.

Unsere Datenschutzerklärung finden sie hier.

Die Charts wurden erstellt mit Guidants und Tai-Pan von Lenz+Partner. Diese Rubrik erscheint jeden Mittwochnachmittag.

Unsere Depotempfehlung: das Depot von smartbroker.de. Bereits ab 0 € Gebühren Wertpapiere handeln.