Von der Chemie des Verfalls

Der Abstieg

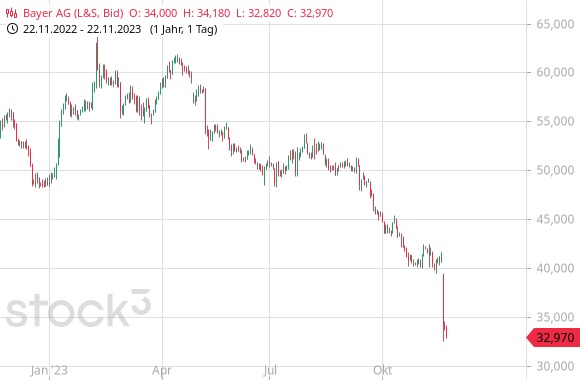

Abstieg und Baumann: Wer A sagt, muss auch B nennen. In die Zeit des früheren Bayer-Bosses Werner Baumann fiel die Entscheidung zum Kauf des US-Konkurrenten und Glyphosat-Herstellers Monsanto. Bayer (WKN: BAY001) verleibte sich Monsanto 2018 ein – und wird seitdem in den USA mit Milliardenklagen wegen Gesundheits- und Umweltschäden überzogen, die das Unkrautvernichtungsmittel Glyphosat verursachen soll.

Erneut verurteilte jetzt ein US-Geschworenengericht den deutschen Chemiekonzern, diesmal zur Zahlung von 1,5 Mrd. USD. Der Kurs der Aktie brach ein. Zumal fast zeitgleich bekannt wurde, dass Bayers Gerinnungshemmer Asundexian nicht das hält, was man sich von ihm versprochen hatte. Eine klinische Studie wurde abgebrochen, da sich das Medikament wenig wirkungsvoll zeigte. Baumanns Nachfolger, der im Juni 2023 mit Vorschusslorbeeren gestartete CEO Bill Anderson, versucht zu retten, was zu retten ist. Mittlerweile jedoch drücken Bayer die aufgehäuften Schulden. Auf 38 Mrd. EUR werden die Nettoschulden beziffert. Bayers Marktkapitalisierung liegt lediglich bei 33 Mrd. EUR, nachdem sich der Aktienkurs seit seinem Höchststand 2015 mittlerweile zum zweiten Mal halbiert hat.

Hinter den Zahlen, Skandalen (Lipobay) und Fehlentscheidungen steckt ein tieferes Problem. 1863 wurde Bayer in Wuppertal von einem Kaufmann und einem Färber gegründet. Mit Anilin, Heroin, Aspirin, mit Farben, Pharma, Chemie stiegen die Leverkusener zum Weltkonzern auf, wurde zum Symbol des Erfindergeistes und des Aufstiegs Deutschlands zu einer führenden Industrienation. Mittlerweile aber sind bahnbrechende Erfindungen selten geworden. Die Produktion im Leverkusener Stammwerk leidet unter hohen Energiepreisen und überbordender Staatsbürokratie. Seit Jahren und auch heute sprechen daher wenige Gründe dafür, sich als Aktienanleger Bayer-Papiere verstärkt ins Depot zu legen.

Anzeige

Learn & Earn: Lerne Trading und erhalte 300 €

Erfahre in unseren drei kurzen Videos, wie man mit den unterschiedlichen Finanzinstrumenten bei IG traden kann, absolviere anschließend ein kurzes Quiz und sichere dir einen Startbonus in Höhe von 300 € für dein Trading-Konto!

Traden birgt hohe Risiken.

Das Aufstiegsversprechen

Euphorie in Argentinien, Hoffnung für die Libertären der Welt: Javier Milei, der Mann mit der Kettensäge, hat die Wahl gewonnen, er wird Präsident Argentiniens. Doch just in dem Moment, da er die Macht innehaben wird, droht dem Anhänger der Österreichischen Schule die größte Gefahr. Denn die Hoffnungen der in einer Dauerwirtschaftskrise darbenden Argentinier sind riesig. Fast zwangsläufig müssen sie enttäuscht werden.

Veränderungen brauchen Zeit und sie brauchen Unterstützer in der Verwaltung eines Staates. Zeit ist das, was Milei am wenigsten haben wird. Ob er Unterstützer in der Verwaltung für seinen neuen Kurs der Freiheit finden wird? Zweifel sind angebracht. Verwaltungen beharren auf Hergebrachtem, es ist ihr Wesenskern, deswegen funktionieren sie so, wie sie funktionieren. Das Volk aber ist ungeduldig, die Masse wankelmütig und ungnädig, wenn sie nicht bald Verbesserungen ihrer wirtschaftlichen Lage erlebt.

Milei ist mit einem Aufstiegsversprechen an die Macht gekommen. Er bekämpfe Kleptokratie und Bürokratie, die Staatsgängelei käme an ein Ende und die Wirtschaft, von Fesseln befreit, nehme endlich Fahrt auf. Das Potenzial ist da. Vor Jahrzehnten war Argentinien eines der reichsten Länder Südamerikas, so soll es wieder werden. Als eine seiner ersten Amtshandlungen will Milei den Dollar als gesetzliches Zahlungsmittel in Argentinien einführen und damit der enormen Inflation den Garaus machen. Keine leichte Aufgabe. Investoren können sich an der Börse über Mileis Fortschritte (oder sein Scheitern) informieren und auch partizipieren. Als Indikator mag der Global X MSCI Argentina ETF (WKN: A1T965) dienen. Nach Mileis Wahl sprang er um 10% nach oben.

Smart Investor 12/2023

Wer mehr über Javier Milei und den Funken der Freiheit wissen will, den er in Südamerika entfachte, dem sei der neue Smart Investor 12/2023 empfohlen, der zum Wochenende erscheint. In der Titelstory „Freiheit“ geht es nicht nur um Argentinien und die spanischsprachige Welt, wir zeigen dort auch aktuelle Tendenzen aus Deutschland auf. Abgerundet wird das Thema durch ein Interview mit Prof. Dr. Philipp Bagus. Der Ökonom lehrt in Spanien und hat im Rahmen seiner Lehrtätigkeit Milei auch persönlich kennengelernt. Ein potenziell ertragreiches Börsenthema sind Nebenwerte. Wenn sie en vogue sind, lassen sich hier sehr viel höhere Renditen erzielen als bei den Schwergewichten. Wir fragen, ob die Talsohle bereits erreicht ist, und stellen interessante Kandidaten vor. Auch der Hype um das Thema „Künstliche Intelligenz“ produziert immer wieder atemberaubende Aktien-Stories. Im Länderreport geht es diesmal um Zypern, ein spannungsreiches Traumziel. Dies und vieles mehr lesen Sie im neuen Smart Investor 12/2023.

Die besten Börsenmonate

Kann Börse tatsächlich so einfach sein? Laut Ned Davis Research kann sie das. Die US-Investmentberater mit Büros in New York, London und Hong Kong durchforschten den MSCI All Country World Index (WKN: A1JMDF) von 1987 bis heute. Die Analysten untersuchten, zu welcher Jahreszeit sich im Durchschnitt die höchsten Renditen erzielen lassen. So entstand ein saisonaler Fahrplan für die besten Börsenmonate bei einer angenommenen Investitionsdauer von jeweils drei Monaten. Das Ergebnis lässt aufhorchen. Leider sagt eine Statistik die Zukunft nicht vorher. Aber über erhöhte Wahrscheinlichkeiten informiert zu sein, kann beim eigenen Entscheidungsprozess sehr hilfreich sein.

So haben die Experten den Oktober als renditestärksten Monat ausgemacht, über 4% Gewinn sind drin. November und Dezember folgen dichtauf. Schwächste Monate für neue Aktieninvestitionen sind Juli und August, da rutscht die Rendite sogar knapp in den Negativbereich. Achtung: Die Statistik bezieht sich wie gesagt auf Vierteljahresabschnitte. Die oben genannte Rendite von durchschnittlich 4% wurden beispielsweise erreicht bei einer Index-Investition, die im Oktober begonnen und bis Dezember gehalten wurde.

Vollbremsung

Die Saison ist das eine, die Tagesaktualitäten das andere: So hat das Bundesverfassungsgericht in der Berichtswoche eine Vollbremsung für den Bundeshaushalt hingelegt: Verfassungswidrig! Die CDU hatte geklagt und es wurde festgestellt, dass – wir formulieren mit eigenen Worten – die grünen Transformationsträume durch Taschenspielertricks finanziert worden waren. Die Ertappten trollten sich aber nicht etwa vom Hof, sondern zeigen mit dem Finger nun zeternd auf jene, die Tricksereien nicht durchgehen ließen. Stückweise kam heraus, dass sich die Beteiligten sehr wohl bewusst waren, auf welch tönernen Füßen ihre Politik stand, aber man hatte wohl gehofft, sich bauernschlau irgendwie durchzumogeln. Schließlich ging es um die „gute“ Sache. Finanzminister Lindner blieb nichts anderes übrig, als eine Haushaltssperre zu verhängen, wobei nach jüngsten Nachrichten auch weiter fröhlich Geld verteilt wird – Geld, das die Regierung nicht hat. Eine weitere Konsequenz des Urteils ist übrigens, dass nun auch der Bundeshaushalt 2024 auf der Kippe steht.

Zu den Märkten

Interessanterweise haben Verfassungsgerichtsurteil, Haushaltssperre und Ampel-Querelen bislang nicht zu negativen Konsequenzen für den DAX 40 geführt. Im Gegenteil unbeirrt zieht er seine Bahn nach oben und liegt zum Redaktionsschluss dieser Ausgabe bei knapp 16.000 Punkten. Wir erinnern uns noch an das Gezerre um die US-Schuldenbremse, die aufgrund ihrer völligen Wirkungslosigkeit eigentlich jeden Namen tragen könnte, nur nicht Schuldenbremse.

Während der US-Haushaltsstreit die Märkte verunsichert hatte, scheint die deutsche Haushaltssperre den Märkten nicht zu schaden. Möglicherweise schadet sie einigen Branchen, während sie andere nicht berührt. Vielleicht ist es sogar so, dass die Märkte ein bisschen Morgenluft wittern, und auf ein Ende der Ampel hoffen. Sollte die Ampel zerbrechen, dürfte es jedenfalls einen Freudensprung geben.

Musterdepots & wikifolio

In der Rubrik Musterdepots & wikifolio finden Sie heute unser großes Monats-Update inklusive Tabellen, sowie einen Kurzbericht zum wikifolio „Smart Investor – Momentum“. Im Musterdepotbereich können Sie sich durch einfaches Blättern einen schnellen Überblick über die Transaktionen der letzten Wochen verschaffen. Um diesen Bereich lesen zu können, müssen Sie Abonnent des Smart Investor Magazins sein und sich auf der Smart-Investor-Website einloggen. Sollten Sie Ihr Passwort vergessen haben, fordern Sie bitte ein neues bei abo@smartinvestor.de an.

Fazit

Bayer ist die Monsanto-Übernahme schlecht bekommen. Überraschend ist das nicht. Der Kurs des einstigen Vorzeigeunternehmens taumelt in die Tiefe. Dem Standort Deutschland geht es kaum besser.

Ralf Flierl, Frank Sauerland, Ralph Malisch

Hinweis auf mögliche Interessenkonflikte:

Ein mit “*“ gekennzeichnetes Wertpapier oder ein Derivat darauf wird zum Zeitpunkt des Erscheinens dieser Publikation oder der Smart Investor Printausgabe von mindestens einem Mitarbeiter der Redaktion gehalten.

Abonnements:

Unsere Smart Investor Abonnements finden Sie hier.

Das Magazin:

Das aktuelle Smart Investor Magazin finden unsere Abonnenten hier.

E-Mail-Versand:

Sollten Sie den E-Mail-Versand abbestellen wollen, so benutzen Sie bitte den Abmelde-Link unter dem Newsletter bzw. schicken uns eine E-Mail mit dem Betreff “Abbestellen des SIW” an weekly@smartinvestor.de.

Unsere Datenschutzerklärung finden sie hier.

Die Charts wurden erstellt mit stock3 und Tai-Pan von Lenz+Partner. Diese Rubrik erscheint jeden Mittwochnachmittag.

Unsere Depotempfehlung: das Depot von smartbroker.de. Bereits ab 0 € Gebühren Wertpapiere handeln.